-

Contenido

- Introducción

- Cómo preparar una proyección financiera: paso a paso

- Los errores más comunes al hacer una proyección financiera

- Cómo usar herramientas de software para hacer una proyección financiera

- Cómo interpretar los resultados de una proyección financiera

- Cómo ajustar una proyección financiera para adaptarse a los cambios en el entorno

- Preguntas y respuestas

- Conclusión

“Planifica tu futuro con una proyección financiera: el camino hacia el éxito”.

Introducción

La proyección financiera es una herramienta importante para cualquier empresa. Esta herramienta le permite a los empresarios planificar y prepararse para el futuro. La proyección financiera le ayuda a predecir los ingresos y gastos futuros de la empresa, lo que le permite tomar decisiones informadas sobre el crecimiento de la empresa. Esta guía le mostrará cómo hacer una proyección financiera para su negocio, desde la recopilación de datos hasta la interpretación de los resultados.

Cómo preparar una proyección financiera: paso a paso

Paso 1: Establecer los objetivos de la proyección financiera. Establecer los objetivos de la proyección financiera es un paso importante para asegurar que los resultados sean útiles para la toma de decisiones. Estos objetivos pueden incluir el análisis de la rentabilidad, el presupuesto de gastos, el análisis de la liquidez y el análisis de la solvencia.

Paso 2: Recopilar información. Una vez que se hayan establecido los objetivos, es necesario recopilar toda la información relevante para realizar la proyección financiera. Esta información incluye los estados financieros históricos, los presupuestos actuales y futuros, los datos del mercado y cualquier otra información que pueda ser útil para realizar una proyección precisa.

Paso 3: Establecer un marco temporal. El marco temporal es un factor importante a considerar al preparar una proyección financiera. El marco temporal determina el número de periodos a considerar en la proyección y también puede ayudar a establecer los parámetros para el análisis.

Paso 4: Establecer las hipótesis. Las hipótesis son suposiciones sobre el comportamiento futuro de los factores económicos y financieros que se utilizan para realizar una proyección financiera. Estas hipótesis deben ser lo suficientemente realistas como para reflejar con precisión el comportamiento futuro esperado.

Paso 5: Realizar el análisis. Una vez que se hayan establecido los objetivos, recopilado la información necesaria y establecido las hipótesis, es hora de realizar el análisis. Esto implica calcular los resultados esperados para cada periodo considerado en la proyección y compararlos con los resultados históricos para verificar su precisión.

Paso 6: Revisar y validar los resultados. Una vez que se hayan obtenido los resultados, es importante revisarlos y validarlos antes de presentarlos a terceros. Esto implica verificar que todos los cálculos sean correctos y que todas las hipótesis sean razonables. Además, es importante verificar que los resultados reflejen adecuadamente las expectativas del negocio.

Paso 7: Presentar los result

Los errores más comunes al hacer una proyección financiera

1. Falta de análisis de los datos históricos: Uno de los errores más comunes al hacer una proyección financiera es no tener en cuenta los datos históricos. Esto puede llevar a la formulación de proyecciones que no sean realistas y que no reflejen la situación real.

2. Falta de consideración de los factores externos: Otro error común al hacer una proyección financiera es no tener en cuenta los factores externos que pueden afectar el resultado. Esto incluye factores como el entorno económico, la competencia, la regulación gubernamental y otros factores externos.

3. Falta de flexibilidad: Un tercer error común al hacer una proyección financiera es no ser lo suficientemente flexible para adaptarse a los cambios en el entorno. Esto puede llevar a la formulación de proyecciones que no sean realistas y que no reflejen la situación real.

4. Falta de planificación a largo plazo: Un cuarto error común al hacer una proyección financiera es no planificar a largo plazo. Esto puede llevar a la formulación de proyecciones a corto plazo que no sean realistas y que no reflejen la situación real a largo plazo.

Cómo usar herramientas de software para hacer una proyección financiera

La proyección financiera es una herramienta importante para ayudar a los gerentes a tomar decisiones estratégicas. El uso de herramientas de software para realizar proyecciones financieras puede ser una forma eficaz de simplificar el proceso. Estas herramientas permiten a los usuarios crear modelos financieros complejos con una variedad de variables, lo que les permite evaluar diferentes escenarios y tomar decisiones informadas.

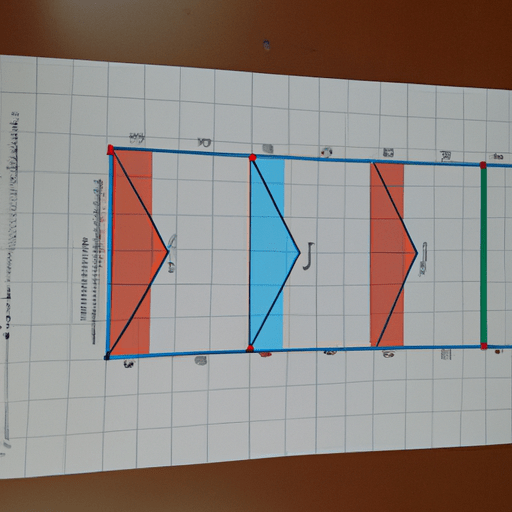

Para comenzar, los usuarios deben recopilar datos relevantes para su proyección financiera. Esto incluye información sobre ingresos, gastos, activos, pasivos y otros factores. Una vez que se han recopilado los datos, el usuario puede comenzar a construir su modelo financiero. Esto implica la creación de una hoja de cálculo con todos los datos recopilados y la configuración de las variables necesarias para el modelo.

Una vez que el modelo está configurado, el usuario puede comenzar a realizar proyecciones financieras. Esto implica la simulación de diferentes escenarios para evaluar cómo se verían los resultados financieros en función de cambios en los ingresos, gastos y otros factores. Estas herramientas también permiten al usuario realizar análisis sensibles para evaluar cómo los cambios en un factor particular afectan los resultados financieros.

Finalmente, una vez que se han realizado las proyecciones financieras, el usuario puede utilizar esta información para tomar decisiones estratégicas. Estas herramientas permiten al usuario comparar diferentes escenarios y elegir el que mejor se adapte a sus objetivos empresariales. Además, estas herramientas también permiten al usuario compartir sus resultados con otros miembros del equipo para obtener una mejor comprensión de la situación financiera de la empresa.

En resumen, el uso de herramientas de software para realizar proyecciones financieras puede ser una forma eficaz de simplificar el proceso y ayudar a los gerentes a tomar decisiones estratégicas informadas. Estas herramientas permiten al usuario recopilar datos relevantes, construir modelos financieros complejos y simular diferentes esc

Cómo interpretar los resultados de una proyección financiera

La interpretación de los resultados de una proyección financiera es una tarea crítica para cualquier empresa. Esto implica evaluar los resultados de la proyección para determinar si los objetivos financieros se han alcanzado y si los recursos se han utilizado de manera eficiente. Los resultados de la proyección financiera deben ser analizados cuidadosamente para identificar tendencias, patrones y problemas potenciales. Esto ayudará a la empresa a tomar decisiones informadas sobre el futuro.

Los resultados de la proyección financiera deben ser comparados con los objetivos establecidos al principio del proceso. Esto ayudará a determinar si los objetivos se han cumplido o no. Si los resultados no cumplen con los objetivos, entonces es necesario identificar las causas y tomar medidas correctivas para corregir el problema.

Además, los resultados de la proyección financiera deben ser comparados con los resultados de periodos anteriores para identificar tendencias y patrones. Esto ayudará a la empresa a predecir el comportamiento futuro y tomar decisiones informadas sobre el futuro.

Finalmente, los resultados de la proyección financiera deben ser evaluados en relación con el uso de recursos. Esto ayudará a determinar si se están utilizando los recursos de manera eficiente o no. Si se detectan problemas en el uso de recursos, entonces es necesario tomar medidas correctivas para mejorar la eficiencia.

Cómo ajustar una proyección financiera para adaptarse a los cambios en el entorno

La proyección financiera es una herramienta útil para ayudar a los gerentes a planificar y tomar decisiones estratégicas. Sin embargo, el entorno empresarial cambia constantemente, lo que significa que los planes financieros deben ser ajustados para reflejar estos cambios. Para ajustar una proyección financiera para adaptarse a los cambios en el entorno, hay varias estrategias que los gerentes pueden implementar.

En primer lugar, los gerentes deben evaluar el impacto de los cambios en el entorno sobre la proyección financiera. Esto implica identificar las variables clave que se verán afectadas por los cambios y determinar cómo estos cambios afectarán la proyección financiera. Esto puede incluir consideraciones como el impacto de la inflación, el costo de los insumos o la demanda de productos.

Una vez que se haya evaluado el impacto de los cambios en el entorno, los gerentes deben actualizar la proyección financiera para reflejar estos cambios. Esto puede incluir modificar las estimaciones de ingresos y gastos, así como actualizar las previsiones de flujo de efectivo. Los gerentes también deben considerar la posibilidad de realizar nuevas inversiones o desinversiones para adaptarse a los cambios en el entorno.

Finalmente, una vez que se hayan realizado los ajustes necesarios, los gerentes deben monitorear constantemente la proyección financiera para detectar nuevos cambios en el entorno. Esto ayudará a garantizar que la proyección financiera siga siendo relevante y precisa. Además, esto permitirá a los gerentes tomar decisiones informadas sobre la dirección futura de la empresa.

Preguntas y respuestas

1. ¿Qué es una proyección financiera?

R: Una proyección financiera es una herramienta de planificación financiera que se utiliza para predecir los ingresos y gastos futuros de un negocio. Esto ayuda a los propietarios de negocios a tomar decisiones informadas sobre el crecimiento y la dirección de su empresa.

2. ¿Por qué es importante hacer una proyección financiera?

R: Hacer una proyección financiera es importante porque ayuda a los propietarios de negocios a planificar el futuro de su empresa. Esto les permite ver cómo se desempeñará su negocio en el futuro y les da la oportunidad de tomar decisiones informadas sobre el crecimiento y la dirección de su empresa.

3. ¿Cómo se hace una proyección financiera?

R: Para hacer una proyección financiera, primero hay que recopilar datos históricos sobre los ingresos y gastos del negocio. Luego, hay que analizar estos datos para identificar tendencias y patrones. Finalmente, hay que usar estas tendencias para predecir los ingresos y gastos futuros del negocio.

4. ¿Cuánto tiempo debo hacer una proyección financiera?

R: La duración de la proyección financiera depende del objetivo de la misma. Por lo general, las proyecciones financieras se realizan para un período de tiempo determinado, como un trimestre o un año. Sin embargo, algunas empresas pueden realizar proyecciones a largo plazo para planificar el futuro a más largo plazo.

5. ¿Qué información necesito para hacer una proyección financiera?

R: Para hacer una proyección financiera, necesitará información sobre los ingresos y gastos pasados de su negocio, así como información sobre el entorno económico general y las tendencias del mercado en el que opera su empresa. También necesitará información sobre sus planes futuros para el negocio, como nuevos productos o servicios, nuevas ubicaciones o nuevos mercados objetivo.

Conclusión

La proyección financiera es una herramienta útil para ayudar a los emprendedores a planificar y gestionar sus finanzas. Esta herramienta les permite anticipar los ingresos y gastos futuros, así como evaluar el impacto de los cambios en el entorno económico. La proyección financiera también puede ayudar a los emprendedores a identificar oportunidades de inversión y a tomar decisiones informadas sobre el futuro de su negocio. Para obtener los mejores resultados, es importante que los emprendedores se tomen el tiempo necesario para realizar una proyección financiera detallada y precisa.

Deja un comentario